Enflasyonla mücadele kapsamında uygulanan sıkı para politikası ve bunun bir sonucu olan yüksek faiz dönemi, özellikle işletme sermayesi finansmanını kredi ile karşılayan iş dünyasının mali dengesini ciddi anlamda etkiliyor. Şirketler, artan finansman maliyetleri nedeniyle genel giderlerini yönetmekte zorlanırken, aynı zamanda nakit akışlarında da ciddi aksamalar yaşıyor. Bu durum, yalnızca maliyetleri yükseltmekle kalmayıp, şirketlerin tahsilat sürelerinde uzamalara ve nakit dengesinde bozulmalara yol açıyor.

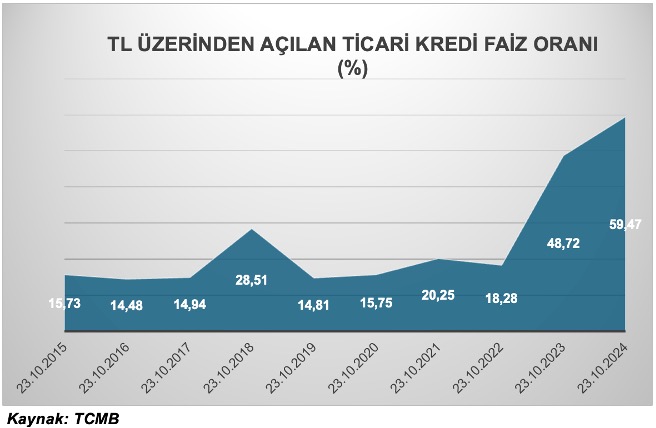

Son bir yıllık sürede kredi faiz oranlarının yüzde 60-70 seviyelerine kadar yükselmesi, finansman maliyetlerini yönetilemez bir boyuta taşımış durumda. Örneğin, yıllık yüzde 60 faiz oranı ile 1 milyon TL’lik bir kredi kullanan bir işletme, yalnızca faiz için yılda 600 bin TL gibi yüksek bir maliyetle karşı karşıya kalıyor. Bu oran, geçen yıla kıyasla finansman giderlerinin en az iki kat artması anlamına geliyor ve son dönemde şirketlerin en büyük gider kalemi finansman maliyetlerinden oluşuyor. Şirketlerin bu maliyetleri ürün veya hizmet fiyatlarına yansıtması, piyasada rekabetçi kalmalarını zorlaştırıyor, enflasyon oranının düşüşünü engelliyor ve talep daralması riskini de beraberinde getiriyor.

Yüksek faiz oranlarının diğer bir etkisi ise piyasada likiditenin daralması olarak karşımıza çıkıyor, bu da şirketlerin tahsilat sürelerini uzatıyor. Satışlardan elde edilen gelirlerin vadeli tahsil edilmesi, işletmelerin ödeme yükümlülüklerini yerine getirmede zorlanmalarına neden oluyor. Ticari faaliyetlerden kaynaklı alacak tahsil süresi ise her geçen gün artıyor. Özellikle sanayi sektöründe faaliyet gösteren işletmeler, vadeli satışlarını 90 günden 120, hatta 150 güne çıkarmak zorunda kalırken, bu durum işletmenin sermaye döngüsünü yavaşlatıyor ve ek finansman ihtiyacını doğuruyor ve firmalar kendilerini bu kredi ve tahsilat sarmalında buluyor.

İş dünyasının, yüksek faiz oranları ve sıkı para politikasının yarattığı bu zorlu ekonomik koşullarda sürdürülebilir bir mali yapı oluşturabilmesi için stratejik adımlar atması gerekiyor. İlk olarak, şirketler tahsilat sürelerini kısaltmak ve nakit akışlarını hızlandırmak amacıyla dijital tahsilat çözümlerine yönelebilir. Bu tür çözümler, tahsilat süreçlerinin otomatikleştirilmesi ve takip edilmesi açısından önemli avantajlar sunmaktadır. Böylece, işletmelerin nakit döngüsü hızlanacak ve ödemelerinin zamanında yapılması kolaylaşacaktır. Finansal baskıları azaltmanın bir diğer yolu, maliyetlerin etkin yönetimidir. Şirketlerin, tüm gider kalemlerini gözden geçirerek, operasyonel süreçlerde verimliliği artıracak önlemler alması fayda sağlayacaktır. Örneğin, enerji tüketiminin optimize edilmesi ya da tedarik zincirindeki maliyetlerin düşürülmesi gibi uygulamalar, genel giderlerin azaltılmasına katkı sağlayabilir. Bu tasarruflar, artan finansman maliyetlerini dengeleme konusunda kritik öneme sahiptir. Müşteri ilişkileri de bu dönemde daha stratejik bir yaklaşımla ele alınması gereken konuların başında geliyor. İşletmeler, müşterilerine esnek ödeme planları sunarak tahsilat sürelerini hızlandırabilir. Örneğin, erken ödeme yapan müşterilere belirli oranlarda indirim sağlamak, bu süreci teşvik edebilir ve şirketlerin likidite sorunlarını hafifletebilir. Bununla birlikte, güvenilir müşteri portföyü oluşturmak, ödemelerin vadesinde gerçekleşmesini garanti altına almak açısından önemlidir. Alternatif pazar alanları oluşturmak da ciro gelişimine katkı sağlayacak ve alacak riskinin dağılmasını sağlayacaktır. Son olarak, döviz cinsinden borçları olan işletmeler için kur riskini azaltmaya yönelik aksiyonlar mutlaka uygulanmalıdır. Forward, opsiyon gibi finansal araçlar kullanılarak döviz kuru dalgalanmalarının etkisi sınırlandırılabilir. Bu işlemler, özellikle dalgalı piyasa koşullarında, mali yapı üzerindeki döviz riskini kontrol altına almak için etkili yöntemlerdir.

Sonuç olarak, yüksek faiz oranlarının, iş dünyasının finansal dengesi üzerinde oluşturduğu bu baskıyı hafifletmek için şirketlerin nakit yönetimi ve finansman stratejilerini güncellemeleri önemlidir. Maliyet optimizasyonu sağlamaya yönelik adımlar atmak ve tahsilat sürecini hızlandıracak çözümler uygulamak, mevcut ekonomik koşullarda sürdürülebilirliği sağlamak adına oldukça kritiktir.

Ekonomik Veri Takvimi

11 Kasım 2024, Pazartesi Türkiye Sanayi Üretimi (Aylık-Yıllık)

11 Kasım 2024, Pazartesi Türkiye İşsizlik Oranı

11 Kasım 2024, Pazartesi Almanya Cari İşlemler Dengesi

12 Kasım 2024, Salı Almanya TÜFE (Aylık-Yıllık)

12 Kasım 2024, Salı İngiltere İşsizlik Oranı

12 Kasım 2024, Salı Türkiye Cari İşlemler Dengesi

13 Kasım 2024, Çarşamba Japonya ÜFE (Aylık-Yıllık)

13 Kasım 2024, Çarşamba Euro Bölgesi Sanayi Üretimi (Aylık-Yıllık)

13 Kasım 2024, Çarşamba ABD TÜFE (Aylık-Yıllık)

14 Kasım 2024, Perşembe İngiltere Dış Ticaret Dengesi

14 Kasım 2024, Perşembe OECD İşsizlik Oranı

14 Kasım 2024, Perşembe ABD ÜFE (Aylık-Yıllık)

15 Kasım 2024, Cuma Çin Kredi Faiz Oranı

15 Kasım 2024, Cuma Çin Sanayi Üretimi (Aylık-Yıllık)

15 Kasım 2024, Cuma Çin İşsizlik Oranı

15 Kasım 2024, Cuma Japonya Sanayi Üretimi (Aylık-Yıllık)

15 Kasım 2024, Cuma Türkiye Bütçe Dengesi

15 Kasım 2024, Cuma ABD Perakende Satışlar (Aylık-Yıllık)

15 Kasım 2024, Cuma ABD Sanayi Üretimi (Aylık-Yıllık)

Ekonomi ve Finans Sözlüğü

Forward: Belirli bir döviz tutarının, ileri bir tarihte, önceden anlaşılan fiyattan alım veya satımının yapılması işlemidir. Vade tarihinde, piyasadaki işlem kurlarından bağımsız olarak işlemi gerçekleştirme zorunluluğu vardır.

Opsiyon: belli miktarda bir varlığı, belli bir fiyattan, gelecekte belli bir tarihte veya tarihe kadar alma veya satma hakkı sağlayan sözleşmelerdir. Forward işlemlerden farklı olarak işlemin vade tarihinde gerçekleşip gerçekleşmeyeceği bugünden belli olmayıp, piyasa fiyatına bağlıdır.